Capítulo 4

La Revolución Digital aporta el Big Data con abundancia de variables estructuradas, como tablas de datos, y no estructuradas, como textos, imágenes o vídeos; ofrece nuevas posibilidades para la predicción y trae a un cambio de práctica. Ahora se construyen reglas de predicción flexibles y heterogéneas con capacidad demostrada de prever datos diferentes de los utilizados para estimarlas; el predictor final utilizado combina distintos modelos, procedimientos y tipos de datos.

Con el análisis predictivo se buscan resultados futuros utilizando datos del pasado; los modelos recurren a diferentes metodologías con un objetivo general muy similar. Algunas técnicas son de clasificación (los resultados del modelo son binarios; un sí o un no, en forma de 0 y 1) y otras de regresión que permiten predecir un valor que puede aplicarse a cualquier tipo de evento desconocido del pasado, del presente o del futuro.

Big Data Analytics es la tecnología utilizada para analizar una enorme cantidad de datos estructurados y no estructurados que son reunidos, organizados e interpretados por un software, transformándolos en información útil para la toma de decisiones y para generar ideas sobre tendencias de mercado. Además, contribuye a la generación de ideas de nuevos productos y servicios, atracción de clientes, comprensión de la audiencia, seguridad y más beneficios para tomar decisiones estratégicas.

Árboles de Decisión, Redes Neuronales, Máquinas de Vectores de Soporte, Análisis Bayesiano, Regresión Logística, Regresión Lineal, Series Temporales y Data Mining, K-Vecinos más Cercanos, Ensemble Models, Potenciación del Gradiente, Modelos de Respuesta Incremental, reemplazan, introduciendo múltiples parámetros extraídos de Big Data, con muchas ventajas a los modelos tradicionalmente utilizados por la estadística.

Estadística es la ciencia que trata de la recolección, ordenación, análisis, interpretación y presentación, de datos correspondientes a un experimento previamente planeado o definido, o una situación histórica acumulada en una serie de datos a manejar.

En la aplicación a temas de índole financiero, como en todos los demás campos, se debe cuidar los usos inadecuados por utilización de datos inapropiados, hipótesis falsas, relaciones erróneas, parcialidad o errores matemáticos. En otras palabras, utilizar en forma adecuada tan valiosa herramienta para la toma de decisiones. Se requiere tener conciencia de la preparación matemática necesaria para poder incursionar en el uso de modelos avanzados de predicción.

1. ANÁLISIS FINANCIERO

a. Rotación de inventarios: se habla de inventario promedio como la suma del inventario al empezar el año más la cifra de final de año dividido por dos.

Inventario promedio = (inventario inicial + inventario final ) / 2

Este tipo de análisis es muy engañoso especialmente cuando el negocio tiene ventas estacionarias, las cuales obligan a acumular existencias para atender las temporadas. Además el inventario final del periodo base se convierte en el inventario inicial del siguiente y así sucesivamente, lo que lleva a la utilización de datos erróneos (programados para fin de año).

Se debe utilizar las cifras mensuales de inventario y dividir por doce (meses) para obtener un promedio, salvo que se presente una moda, o que lo más recomendable sea una mediana, la cual no tiene en cuenta los valores extremos.b. Rotación de cuentas por cobrar y cuentas por pagar: para estos casos, el análisis es idéntico al anterior y muy especialmente para empresas con ventas estacionarias y/o concesiones especiales para fin de año, caso muy común.

Particularmente en caso de cuentas por cobrar es mucho más correcto aplicar un indicador más dinámico que consiste en dividir el valor total de la cartera por el promedio diario de ventas a crédito y multiplicado por los días de plazo que otorgue la compañía. Ejemplo:

Saldo de cuentas por cobrar: $900.000.000

Plazo de ventas: 90 días

|

Saldo de cuentas por cobrar = 112 millones

|

c. Plazo promedio de cuentas por pagar: se procede de manera muy similar y se ilustra directamente con un ejemplo: plazo promedio ponderado proveedores = 52 días

Compras últimos 52 días = 104 millones

|

Saldo de cuentas por pagar = 130 millones

|

Obsérvese que los días de cuentas por cobrar y por pagar calculados de la manera anterior representan el comportamiento más actualizado y dinámico que se puede obtener utilizando correctamente la estadística.

2. PRONÓSTICOS

Mientras mayor sea la expectativa de utilidad, mayor será el riesgo que está dispuesto a correr el inversionista. Cuando se habla de inversiones de renta variable, como su nombre lo indica, no se tiene certeza de un rendimiento y por tanto se debe estimar, corriendo el riesgo de cálculo por las dificultades prácticas para predecir ingresos futuros.

Muy comúnmente se definen unos escenarios económicos con categorías de: situación de crisis; crecimiento medio y alto, a los cuales se les asigna probabilidades de ocurrencia. ¿Cómo puede asignarse una probabilidad a un proceso que no es aleatorio?

Cuando se tira una moneda al aire se tiene la certeza que cae cara o sello y por lo tanto se puede asignar probabilidades de ocurrencia. Los fenómenos económicos obedecen a una serie de variables a cuyo estudio se dedican entidades especializadas, unas de carácter gubernamental y otras de carácter privado que hacen predicciones y publican indicadores.

A los empresarios y ejecutivos corresponde analizar cuidadosamente las predicciones de tipo general, ver si merecen credibilidad y complementar con su propio juicio. Comparando diferentes fuentes de información y verificando resultados se pueden ir construyendo indicadores de credibilidad que den criterios objetivos para su utilización.

3. MATRIZ DE CRECIMIENTO SECTORIAL (josavere)

Cada compañía debe construir una matriz de crecimiento sectorial, teniendo en cuenta los sectores donde interactúa y las perspectivas que vislumbran los especialistas en el tema para pronosticar las expectativas macroeconómicas.

Esta matriz sirve para calcular el crecimiento mínimo que se puede esperar en la empresa, simplemente por efecto externo; por inercia. A partir de ese nivel de proyección empieza a calcularse el efecto de la audacia del equipo ejecutivo para calcular unas cifras acordes con los recursos a su alcance y con las cuales se puedan comprometer para que la meta sea una verdadera guía de planificación general.

Una vez que la compañía elabore la matriz de crecimiento sectorial, debe entrar a buscar los indicadores económicos aplicables en las distintas fuentes disponibles para ir evaluando su verdadero valor de predicción con el fin de perfeccionar el modelo con base en la experiencia.

PASOS A SEGUIR

Para la construcción de la matriz de crecimiento sectorial utilizando el análisis de correlación múltiple, se procede de la siguiente manera:

1. Seleccionar cuidadosamente los sectores de la economía donde interactúa la empresa.

2. Se transcriben los indicadores publicados oficialmente por las entidades especializadas.

3. Se establece la participación porcentual de las ventas en cada sector (con base en estadísticas recientes).

4. Utilizando Excel, se calcula el promedio ponderado.

Ejemplo: PPPPP S.A.

Interactúa con los sectores que se ilustran en la matriz.

| Sector | Participación % en los Sectores Año Po | Perspectivas de Crecimiento año P1 | Crecimiento Pond añoP1 |

| *Almacenes de cadena | 10 | 8 | 80 |

| *Comidas rápidas y restaurantes | 15 | 12 | 180 |

| *Confiterías y chocolatería | 18 | 5 | 90 |

| *Galletería snack y cereales | 12 | 7 | 84 |

| *Lácteos | 10 | 4 | 40 |

| *Panadería y Bizcochería | 25 | 12 | 300 |

| *Transporte de pasajeros | 10 | 3 | 30 |

| 100 | TOTAL CRECIMIENTO | 804 |

Afectando el crecimiento prospectado en términos reales 8.04% por la perspectiva de inflación se calcula el crecimiento mínimo pesos que se espera en la compañía por efectos del crecimiento económico. Para el ejemplo seria de 8.04% * 1.09 = 8.76%, si se asume una inflación proyectada del 9% para el periodo a elaborar.

4. PROYECCIÓN DE VENTAS

Es sin duda alguna la decisión clave para hacer planes de generación de valor. Una proyección sobreestimada lleva a una pérdida en la medida que no se cumpla por el efecto de los costos fijos de la estructura.

A. MODELOS ECONOMÉTRICOS: son sistemas de una o más ecuaciones que describen la relación entre variables económicas y series de tiempo.

1. Regresión lineal simple: representa el crecimiento de las ventas con el paso de tiempo. (Ver proyecciones I)

| y = b + (m * x) |

| y: | ventas |

| b: | intercepción de x en y |

| m: | pendiente |

| x: | años (1,2,3,...n) |

2. Correlación múltiple: se plantea con el número de variables que afectan el resultado de las ventas:

(ver proyecciones II)

| y = a1 x1 + a2 x2 + a3 x3 + ... an xn |

3. Modelos no lineales: los cuales son más complejos y aplicables en casos especiales(ver modelos no lineales)

B. MODELOS CUALITATIVOS: se utilizan en el caso de productos nuevos o cuando no se dispone de información. Consiste en el uso de apreciación subjetiva; puede ser:

1. Panel de expertos: con criterio independiente y bien dirigido. Debe hacerse con personal de la empresa y la ayuda de asesores externos.

2. Analogías históricas: utilizando situaciones que se hayan presentado en la compañía en periodos anteriores.

3. Investigación de mercados: identificando los compradores prospectivos.

Dentro de los modelos existentes, el empresario utilizara su ingenio para escoger los que más se acomoden para su negocio particular. Debe complementar con su criterio y el de su equipo de trabajo. Los modelos simplemente proporcionan el punto de partida; entender la estadística de otra manera constituye grave error.

5. ANÁLISIS DE RIESGO

En inversiones se define el riesgo como la posibilidad de cambio con relación a un valor esperado; puede ser negativo o positivo. Usualmente se asume que los rendimientos posibles siguen una distribución normal la cual tiene las siguientes características:

Tiene forma de campana:

Es simétrica con relación a la media, es continua; la media, la mediana y la moda coinciden; siempre es positiva (no corta el eje x): tiene dos puntos de inflexión en más o menos; se aplica a poblaciones cuyo valor tiende a infinito: Una distribución normal se caracteriza por el conocimiento de la media y la desviación típica y en ella se cumple la siguiente ley de concentración de datos:

a. En el intervalo X ± 1ς se encuentra el 68.26% de todos los valores muestrales.

b. En el intervalo X ± 2ς se encuentran el 95.46 % de todos los valores muestrales.

c. En el intervalo X ± 3ς se encuentran el 99.73 % de todos los valores muestrales.

| s: | desviación típica |

| xi: | variable |

| x: | media |

| px: | Probabilidad de ocurrencia |

(se toma como una primera aproximación de la medición del riesgo).

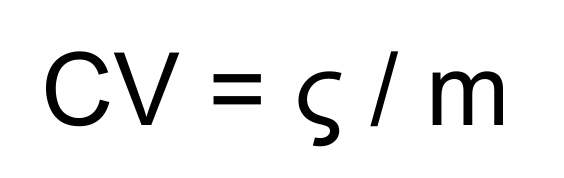

Coeficiente de variación equivale a la división de la desviación típica por la media o valor esperado.

| CV: | coeficiente de variación |

| ς: | desviación tipica |

| m: | media muestral |

Se considera la mejor aproximación para medir el riesgo. Si dos proyectos mutuamente excluyentes, tienen la misma media o valor esperado con diferente desviación estándar será más riesgoso el de mayor desviación.

Lo importante es determinar si la distribución es aplicable al fenómeno particular que se esta analizando (flujo de fondos, dividendos a recibir, valor de la acción en el mercado, etc.) y que con los valores anteriores se pueda calcular razonablemente la probabilidad de ocurrencia de un fenómeno, en la medida que su comportamiento siga una distribución normal. Dicho en otros términos con un ejemplo:

Si la rentabilidad esperada "media" es del 16% y la desviación estándar del 9%, indica que con un 68% de probabilidad, la rentabilidad estará entre el 7 y 25% (16 ± 9).

Cuando se habla de la medición del riesgo, utilizando la distribución normal, se hace referencia al riesgo inherente a las inversiones. Como el concepto tiene mucho de intuitivo, se puede decir que el inversionista se mueve en un rango amplio definido por:

b. Bonos basura: (junk bonds) los cuales son emitidos por compañías en proceso de reestructuración (saliendo de una crisis). El pago de intereses está supeditado a un resultado positivo, por lo que se trata de una tasa de interés superior a la del mercado pero con mayor riesgo.

Cuando los mercados son suficientemente amplios se hace el análisis beta (ß) introducido por Sharpe, el cual consiste en encontrar la desviación típica de los resultados esperados en el mercado como un todo para que sirva de patrón de comparación con el beta de una acción en particular. Si el beta de la acción es mayor que el del mercado se dice que la acción es muy volátil (riesgosa) y viceversa.

| ß acción > ß mercado |

Indica que la acción varia más que proporcionalmente a la variación total del mercado y si la relación es menor (< 1) indica lo contrario. Lo anteriormente explicado es aplicable al riesgo de la empresa lo que comúnmente se llama riesgo no sistemático, el cual es diversificable. El riesgo del mercado puede ser eliminado a través de la diversificación de productos, la ampliación de mercados y la internacionalización.

El riesgo país se calcula en función de la seguridad, el manejo económico, el panorama empresarial, la situación política coyuntural, las relaciones laborales, el trato a la inversión y otros factores. Para ello existen entidades mundialmente reconocidas como Standard & Poor’s, Moodys y Fitch Ratings.

6. DECISIONES DE INVERSIÓN

En finanzas existe un principio generalizado y respetado: no colocar todos los huevos en la misma canasta, lo que en el lenguaje corriente equivale a decir que uno debe diversificar las inversiones.

Para efectos prácticos, el coeficiente de correlación constituye la herramienta de medida y se calcula como se indica en Proyecciones I y Proyecciones II. Se interpreta así:

1. Es un valor entre –1 < r <1

2. Un valor próximo a –1, indica alta correlación negativa, es decir que los resultados positivos de una(s) variable(s) implican resultados negativos en la otra(s)

3. Un valor próximo a +1 implica alta correlación positiva es decir que unos resultados positivos de una(s) variable(s) implica resultados también positivos en la otra o las otras variables. En el caso de un portafolio de inversiones se trata de buscar una óptima combinación entre rentabilidad y riesgo. Ver fondos de inversión.